Stell dir vor, du willst dein Dachgeschoss ausbauen, die Heizung erneuern oder das Badezimmer komplett modernisieren - aber das Geld dafür ist noch nicht da. Dein bestehender Immobilienkredit läuft, und du hast kein zusätzliches Eigenkapital. Was dann? Die Lösung: eine Zwischenfinanzierung beim Umbau im laufenden Kredit. Keine Fantasie, kein Risiko-Spiel - sondern ein etabliertes Finanzierungsinstrument, das Tausende in Deutschland nutzen. Doch viele verstehen nicht, wie sie funktioniert, was sie kostet und ob sie wirklich die beste Wahl ist.

Was ist eine Zwischenfinanzierung beim Umbau?

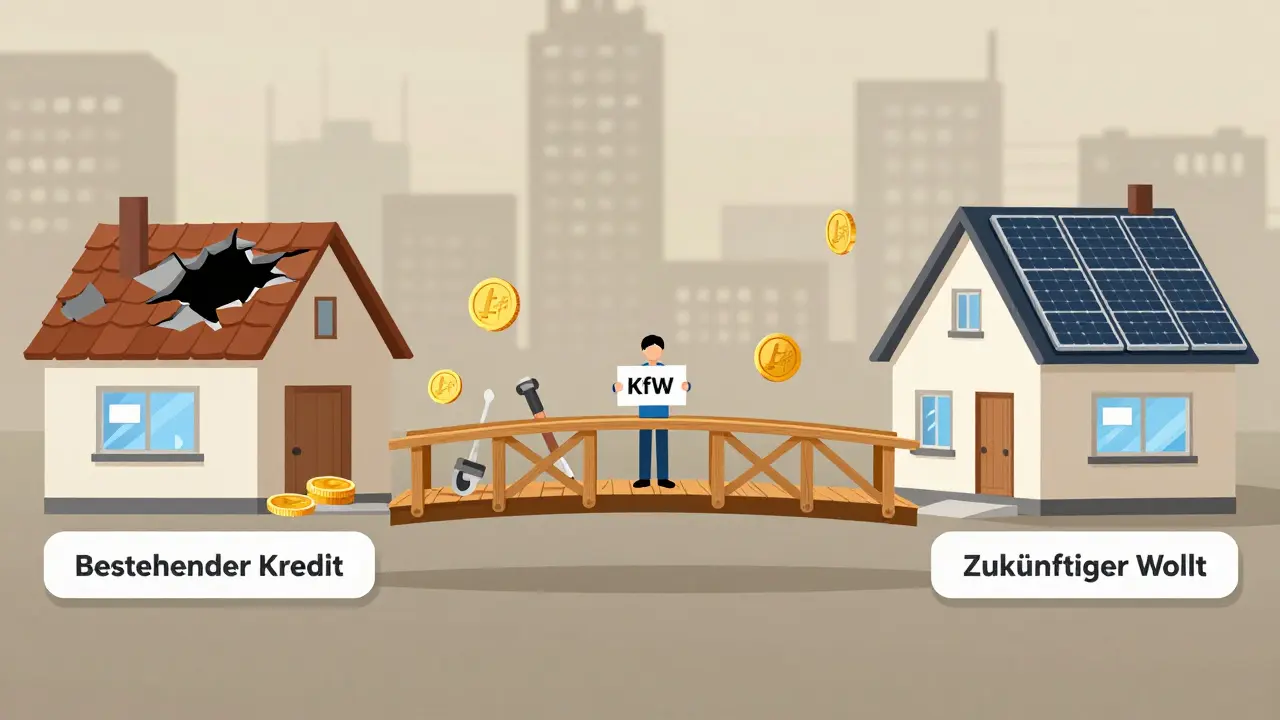

Es ist kein neuer Kredit, der deinen alten ersetzt. Es ist kein Nebenkredit, der einfach dazu kommt. Es ist eine temporäre Brücke. Du holst dir ein kurzfristiges Darlehen, um die Kosten für deine Renovierung zu decken - während dein bestehender Immobilienkredit weiterläuft. Die Summe wird meistens dann abgelöst, wenn das Geld aus einer Förderung wie der KfW fließt, oder wenn du nach der Sanierung deine Immobilie verkaufst oder refinanzierst.

Im Gegensatz zur klassischen Zwischenfinanzierung beim Immobilienkauf, wo du zwischen Kauf und Beendigung deines alten Kredits bridgst, geht es hier um etwas anderes: du hast schon eine Immobilie, du willst sie wertvoller machen - aber du hast nicht genug Bargeld, um alles sofort zu zahlen. Die Bank gibt dir Geld, um den Umbau zu starten. Du zahlst nur Zinsen, keine Tilgung. Und nach spätestens 24 Monaten wird der Kredit abgelöst.

Wie viel Geld kannst du bekommen?

Nicht jede Bank gibt dir so viel wie bei einem Neukauf. Bei einem Immobilienkauf kannst du bis zu 90% des Kaufpreises finanzieren. Beim Umbau ist das anders. Die Bank schaut nicht auf den aktuellen Wert deiner Immobilie, sondern auf den erwarteten Wert nach dem Umbau.

Im Durchschnitt finanzieren Banken bis zu 65% dieses zukünftigen Wertzuwachses. Das heißt: Wenn dein Haus nach dem Dachgeschossausbau 120.000 Euro mehr wert sein wird, kannst du maximal 78.000 Euro als Zwischenfinanzierung bekommen. Das klingt viel - aber du musst auch die Kosten der Renovierung abziehen. Wenn du 85.000 Euro ausgibst, bleibt dir nur ein Spielraum von 78.000 Euro. Du brauchst also mindestens 7.000 Euro Eigenkapital.

Bei energetischen Sanierungen - also Wärmepumpe, Dämmung, neue Fenster - wird es besser. Die KfW-Bank sagt: Wenn du Fördermittel beantragt hast, aber noch nicht ausgezahlt bekommst, kannst du bis zu 75% des erwarteten Wertzuwachses finanzieren. Das ist ein wichtiger Unterschied. Wer seine Heizung ersetzt, hat bessere Konditionen als wer nur neue Fliesen legt.

Was kostet das wirklich?

Die Zinsen sind niedrig - das ist gut. Aktuell liegen sie bei durchschnittlich 1,85% pro Jahr (Stand Juli 2024). Das klingt wie ein Schnäppchen. Aber die Kosten sind nicht nur die Zinsen.

Du brauchst eine zweite Grundschuld. Ja, richtig gelesen. Dein bestehender Kredit hat eine Grundschuld am Grundbuch. Jetzt brauchst du eine zweite - für die Zwischenfinanzierung. Das kostet Notar und Eintragung. Im Schnitt 1,2% der Kreditsumme. Bei 80.000 Euro sind das 960 Euro. Bei 100.000 Euro sind das 1.200 Euro. Das ist einmalig - aber kein Kleingeld.

Dazu kommen noch Bewertungskosten. Die Bank muss prüfen, ob dein Umbauplan realistisch ist. Wie viel wird dein Haus wirklich wert sein? Das kostet durchschnittlich 0,25% der Kreditsumme. Und die Bearbeitungsgebühr? 1,2% - also wieder fast 1.000 Euro bei 80.000 Euro Kredit.

Insgesamt: Bei 85.000 Euro Zwischenfinanzierung kannst du mit zusätzlichen Kosten von 2.500 bis 3.000 Euro rechnen. Das ist kein Zins, das ist eine Gebühr - und sie kommt direkt am Anfang. Vergleiche das mit einem Abrufkredit oder einer Sondertilgung im bestehenden Kredit. Da gibt es keine Grundschuld, keine Notarkosten. Aber die Zinsen sind höher: 2,87% vs. 2,15% Effektivzins über 24 Monate.

Warum ist die Zwischenfinanzierung manchmal die beste Wahl?

Weil du die Zinsen als Werbungskosten absetzen kannst. Das ist der große Vorteil. Wenn du deine Immobilie vermietest - oder sie später verkaufst - kannst du die Zinsen der Zwischenfinanzierung von deinem Einkommen abziehen. Das geht nicht, wenn du das Geld aus deinem bestehenden Kredit abrufst. Dann zählst du es als private Ausgabe. Keine Steuervorteile.

Und: du behältst deine Tilgung im alten Kredit. Wenn du aus dem laufenden Kredit Geld abrufst, musst du die Tilgung erhöhen. Das belastet deine Monatsrate. Mit der Zwischenfinanzierung bleibt deine alte Rate gleich. Du hast zwei separate Zahlungen - aber eine davon ist nur Zinsen, keine Tilgung. Das entlastet den Cashflow.

Das ist besonders wichtig, wenn du planst, die Sanierung mit KfW-Förderung zu finanzieren. Die Zuschüsse kommen nicht sofort. Manchmal dauert es sechs Monate. Wenn du warten würdest, wäre der Handwerker nicht da. Die Zwischenfinanzierung hält den Prozess am Laufen - und du verlierst keine Förderung, weil du zu spät angefangen hast.

Wann solltest du sie nicht nehmen?

Wenn du unsicher bist, ob der Umbau wirklich den Wert steigert. Die meisten Experten sagen: Nur wenn der Wertzuwachs mindestens 15% über den Gesamtkosten der Finanzierung liegt, ist es sinnvoll. Das heißt: Wenn du 85.000 Euro ausgibst, muss dein Haus danach mindestens 97.750 Euro mehr wert sein. Sonst hast du Geld verbrannt - und hast noch eine zweite Grundschuld.

Und: wenn deine Bonität nicht passt. Die BaFin sagt: Deine Gesamtbelastung durch alle Kredite darf nicht mehr als 40% deines Bruttoeinkommens betragen. Mit der Zwischenfinanzierung kommt eine neue Rate dazu. Wenn du vorher bei 38% warst - du bist raus. Die Postbank hat in 2024 bei fast 39% der Anträge abgelehnt - einfach weil die Belastung zu hoch war.

Auch wenn du keine gesicherte Förderzusage hast, ist es riskant. Ein Nutzer auf immoforum.de berichtet: Die Bank hat seine Zwischenfinanzierung nach 18 Monaten gekündigt - weil die KfW-Förderung nicht kam. Und dann musste er 2.800 Euro Vorfälligkeitsentschädigung zahlen. Obwohl die Bank vorher gesagt hatte: Keine Strafe. Das passiert.

Wie läuft der Prozess ab?

Es dauert länger als bei einem normalen Kredit. Im Schnitt 28,5 Werktage - sieben Tage mehr als bei einer klassischen Zwischenfinanzierung. Warum? Weil die Bank nicht nur deine Bonität prüft, sondern auch deinen Renovierungsplan. Du brauchst:

- Einen detaillierten Kostenvoranschlag von mindestens zwei Handwerkern

- Eine schriftliche Zusage von der KfW oder einer anderen Förderstelle (wenn vorhanden)

- Eine Bewertung der Immobilie vor und nach dem Umbau (von einem Gutachter)

- Den Nachweis, dass du die Eigenmittel für den Eigenanteil hast

Ohne diese Unterlagen: keine Zusage. Die Commerzbank sagt: 78% der erfolgreichen Anträge hatten einen vollständigen Plan. Die restlichen 22% wurden abgelehnt - nicht wegen schlechter Bonität, sondern wegen unvollständiger Unterlagen.

Welche Banken bieten das an?

Nicht jede Bank macht das. Volksbanken und Raiffeisenbanken haben den Markt mit 38,5% Marktanteil dominiert. Sie kennen die lokalen Immobilienmärkte und sind flexibler bei der Prüfung. Die Commerzbank kommt mit 22,3%, die Deutsche Bank mit 15,7%. Die Sparkassen sind auch stark - besonders in München, wo viele Sanierungen stattfinden.

Und es gibt neue Entwicklungen: Die Postbank hat ab Juli 2024 eine neue Variante eingeführt: automatische Ablösung bei Eingang der Fördermittel - ohne Vorfälligkeitsentschädigung. Das ist ein großer Schritt. Vorher war das Risiko hoch. Jetzt ist es reduziert.

Und ab September 2024 müssen alle Banken eine höhere Eigenkapitalquote verlangen: mindestens 10% der Renovierungskosten musst du selbst einbringen. Das war vorher nicht verpflichtend. Jetzt ist es Standard. Das schützt dich - und die Bank.

Was kommt als Alternative?

Wenn du die Zwischenfinanzierung nicht willst, gibt es andere Wege:

- Abrufkredit aus dem bestehenden Kredit: Du hast eine Kreditlinie, die du nutzen kannst. Keine neue Grundschuld. Aber höhere Zinsen und keine steuerliche Absetzbarkeit.

- Sondertilgungsoption: Du zahlst mehr in deinen bestehenden Kredit - und baust dir einen Puffer auf. Aber das braucht Zeit und Geld. Und du kannst nicht sofort loslegen.

- Privatdarlehen von Verwandten: Keine Bank, keine Kosten. Aber: emotionaler Druck. Und wenn es schiefgeht, ist die Beziehung kaputt.

- Einmalige Förderung (z.B. KfW 151/152): Wenn du die Förderung direkt nutzen kannst, ohne Zwischenfinanzierung - dann ist das die beste Lösung. Aber die Auszahlung dauert. Deshalb braucht man die Zwischenfinanzierung.

Die Frankfurter School hat berechnet: Über 24 Monate ist die Zwischenfinanzierung mit 2,15% Effektivzins die günstigste Option - wenn du die Zinsen absetzen kannst. Sonst ist der Abrufkredit oft besser.

Die Realität: Was Nutzer wirklich sagen

Ein Nutzer auf finanzfrage.net schreibt: "Habe mit einer Zwischenfinanzierung der Volksbank (1,95% p.a.) meine Dachgeschossausbaukosten von 85.000 Euro überbrückt, bis die KfW-Förderung floss. Die Ablösung nach 14 Monaten war problemlos."

Ein anderer auf immoforum.de: "Die Postbank hat meine Zwischenfinanzierung nach 18 Monaten gekündigt, obwohl die KfW-Förderung noch nicht floss. Die Vorfälligkeitsentschädigung betrug 2.800 Euro, obwohl die Bank versichert hatte, dass keine anfällt."

Die Stiftung Warentest gibt der Zwischenfinanzierung 3,2 von 5 Sternen. Ihr Urteil: "Nur sinnvoll bei gesicherten Geldeingängen innerhalb von 18 Monaten, andernfalls sind die Zinslasten zu hoch."

62% der Nutzer sagen: Die Beantragung war komplexer als erwartet. Vor allem die Grundschuldeintragung, die Notarkosten, die Dokumente - das hat viele überrascht. Wer das nicht kennt, gerät leicht in Stress.

Was du jetzt tun solltest

Wenn du überlegst, eine Zwischenfinanzierung zu nehmen:

- Berechne: Wie viel wird deine Immobilie nach dem Umbau wert sein? Nutze Online-Rechner oder frag einen Gutachter.

- Prüfe: Wie viel Förderung kannst du bekommen? Hole dir eine schriftliche Zusage von der KfW oder der Pflegekasse.

- Rechne: Wie viel Eigenkapital hast du? Du brauchst mindestens 10% der Renovierungskosten.

- Berechne die Gesamtkosten: Zinsen + Notarkosten + Bewertung + Bearbeitungsgebühr.

- Prüfe deine Bonität: Deine gesamte Kreditlast darf nicht über 40% deines Einkommens liegen.

- Vergleiche: Zwischenfinanzierung vs. Abrufkredit vs. Sondertilgung - mit Zinsen und Steuervorteilen.

- Wähle eine Bank, die die automatische Ablösung bei Fördermittel-Eingang anbietet - wie die Postbank.

Und: Lass dich nicht von der niedrigen Zinszahlung blenden. Die echten Kosten liegen in den Gebühren und der Risikolage. Wer gut vorbereitet ist, spart Tausende. Wer es eilig hat, zahlt doppelt.

jens lozano

Januar 1, 2026 AT 00:01Die anderen Banken? Die behandeln dich wie einen Kredit-Abfall.

Mylander Plattner

Januar 1, 2026 AT 03:02Tobias Bordenca

Januar 2, 2026 AT 03:27Nadine Jocaitis

Januar 4, 2026 AT 00:18Nadja Senoucci

Januar 5, 2026 AT 07:56Gretel Hans

Januar 6, 2026 AT 07:30Björn Ackermann

Januar 7, 2026 AT 02:19Gary Hamm

Januar 7, 2026 AT 23:58Yorben Meert

Januar 8, 2026 AT 03:56Karoline nuñez

Januar 9, 2026 AT 05:21Jan Philip Bernius

Januar 10, 2026 AT 18:22Björn Ackermann

Januar 11, 2026 AT 09:22